ものづくり補助金として受け取った資金のうち、固定資産購入に利用した金額は圧縮記帳が利用できます。

ものづくり補助金は中小企業等の設備投資等を支援してくれる大変便利な制度です。

しかし受け取った補助金は法人税等の課税対象となるため、その効果は薄れてしまいます。

そこで誕生したのが圧縮記帳です。

圧縮記帳を利用すればその年度に納付する税額が減るので、補助金の効果を高められます。

今回はものづくり補助金で圧縮記帳を利用する際の要件や、メリット・デメリット等をまとめました。

補助金にかかる税負担を抑えたい方は、ぜひ最後までお読みください。

CONTENTS

ものづくり補助金を含む各種補助金のほとんどが法人税等の課税対象です。

つまり売り上げ同様に「収入」として記帳・申告しなければならないということに他なりません。

ですから「ものづくり補助金を受け取る=受け取った補助金分の税金を払うことになる」という可能性を含めた事業展開を実施すべきでしょう。

ちなみに計上する時期は、実際の入金時期ではなく、交付決定通知があった日の属する事業年度になります。

圧縮記帳とは、課税所得となる利益を繰り延べることで、補助金を受け取った年度における法人税等の急増を抑える制度です。

ものづくり補助金は数百万円もの大金を一気に受け取り、スピーディに事業改革等を図れる制度。

しかし補助金は法人税等の課税対象ですから、ものづくり補助金を受け取った年度の税負担がグッと増加するのは目に見えていますよね。

「ものづくり補助金は受け取れた。けれど同時に税負担も増えた。」では、費用のかかる思い切った改革に躊躇してしまうかもしれません。

そこで導入されたのが圧縮記帳です。

圧縮記帳は益金として算入すべき補助金の一部を繰り延べられるので、税負担を数年に散らすことができます。

このように、税負担を気にせず事業改革等を進められるのが最大のメリットと言えるでしょう。

なお圧縮記帳は税負担を減らすものではなく、あくまで「税納付の先送りができる」制度です。

補助金を受け取った年度のみで見れば節税のように思えますが、数年後にはその金額を納付します。トータルで納付する税額は変わらないのです。

どのようなケースでも圧縮記帳ができるというわけではありません。

原則として下記の要件をクリアし、かつ固定資産の取得に充てた金額に限定されます。

なお上記は補助金を受け取った際の圧縮記帳の要件です。

その他にも電気やガス等の事業者が金銭を受けた場合や、災害等による保険金で代替資産を取得した場合等にも圧縮記帳は利用できます。

受け取ったものづくり補助金のうち「固定資産の取得に充てた金額」のみ圧縮記帳が可能です。

固定資産とは「機械設備」「土地」「建物」等を指します。

技術導入費や専門家経費等の、固定資産の取得以外に充てられた部分の金額については対象外ですのでご注意ください。

圧縮限度額は、固定資産の取得等に充てた補助金の額までです。

補助金は法人税の課税対象となるため、事業年度末2ヶ月後には受け取った補助金分の税金を納付しなければなりません。

補助金額が多ければ多いほど納付すべき金額も増加しますから、一気に業務改革を押し進めることができず、補助金のメリットが損なわれてしまいます。

圧縮記帳を利用すれば、補助金を受け取った年度の税負担を抑えられますから、補助金の効果を最大限に生かすことができます。

税納付は翌年以降に実施しなければなりませんが、補助金活用による改革推進後であれば売上アップの見込みも立つので、納付しやすい環境が整備されていることでしょう。

通常の経理処理に加えて「圧縮記帳」という作業が増えます。

また「圧縮記帳資産」として固定資産台帳とは別の帳簿を作成し管理しなければなりません。

1つや2つ程度ならさほど問題はないでしょうが、多くの固定資産を圧縮記帳資産とするなら、それなりに面倒な作業となるでしょう。

圧縮記帳を実施した場合、翌年以降は法人税等の税負担が増加します。

数年にわたり納付額が通常時よりも増加しますので、長期的な業務計画に支障をきたす恐れもあるでしょう。

一括納付できるだけの余裕があるなら、圧縮記帳を行わないという選択も検討すべきかもしれません。

また圧縮記帳と経営力強化税制の併用が可能な資産について、使い方によっては圧縮記帳を利用しない方が有利になるケースもあります。

法人税等の課税対象となるものづくり補助金。

圧縮記帳を利用したとしても納付する税額は変わりませんから、申請すべきか迷う方もおられるかもしれません。

結論から申しますと、ものづくり補助金に申請できるなら申請しましょう。

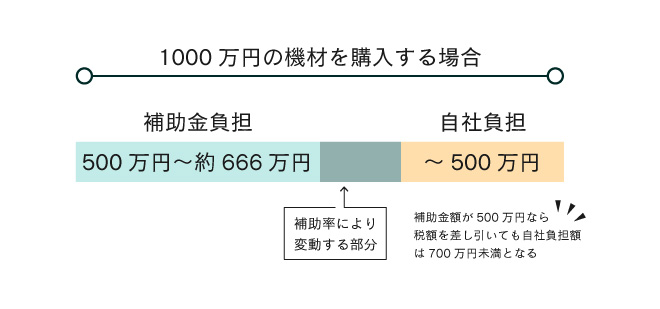

ものづくり補助金は購入費用の1/2〜2/3を負担してくれる魅力的な制度です。

たとえば1,000万円の新機材なら500万円〜約666万円まで負担してくれます。

結果として、自社負担500万円以下で1,000万円の機材が手に入るのです。

ではその場合の税負担額はいくらになるのでしょうか?

概算ですが利益×1/3程度が税額になると言われています。

補助金額が500万円と仮定すると

500万円×1/3=約167万円

機材購入費用と合わせても700万円未満になることが分かります。

ですから法人税等の課税対象になるとしても、ものづくり補助金に申請した方が有利になるのです。

ものづくり補助金で取得した固定資産に対しては圧縮記帳が可能です。

圧縮記帳を利用することで補助金の効果を最大に高められます。

しかし節税ではなく「税納付の繰り延べ」であることを考えると、圧縮記帳を実施しない方が良いケースも存在します。

現在の内部留保や数年後の投資計画、補助金で購入する固定資産の金額等を包括的に検討してから、圧縮記帳を実施するか決断されることをおすすめします。

←前の記事

次の記事→